Mirion、規制対象となる計数室向けのガンマ分光ソフトウェア、Apex-Guard™アプリケーションをリリース

- 印刷

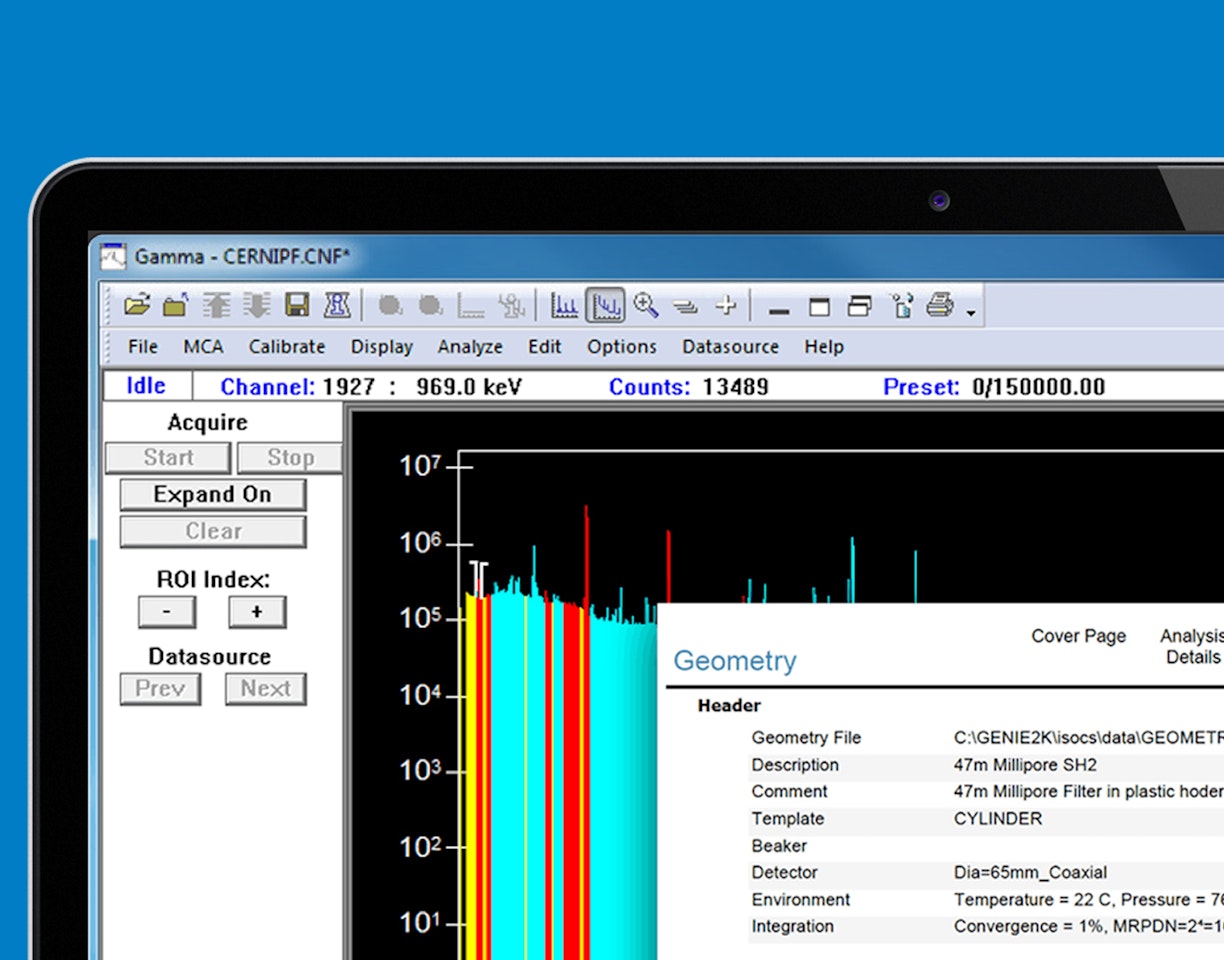

ジョージア州アトランタ– 2021年9月15日-Mirion Technologies, Inc.(以下、Mirion)は本日、Mirion Apex-Gamma™ソフトウェアファミリーへのエキサイティングな追加となる新しいApex-Guardソフトウェアのリリースを発表しました。Mirionは、原子力、防衛、医療、研究分野の最終市場向けに検出、測定、分析、モニタリングのソリューションを提供する主要プロバイダーです。

Apex-Guardソフトウェアは、セキュリティーとデータ整合性の向上をユーザーに提供し、特に製薬会社のお客様にとって有益です。これらのお客様は、電子記録保持と電子署名の要件を概説する米国食品医薬品局(FDA)のTitle 21 CFR Part 11ラボラトリーコンプライアンスを遵守する必要があります。主な機能には、Windows認証情報認証によるロールベースのセキュリティー、自動ログオフ機能、ファイル編集権限のセキュリティー強化、監査ログの強化、デジタル署名などが含まれます。

MirionのDMD Americasの部門のプレジデントであるJames Cocksは次のように述べています。「Apex-Guardソフトウェアは市場のギャップに対処したもので、製薬会社の顧客からのTitle 21 CFR Part 11準拠のニーズに応えと同時に、すべてのお客様に堅牢なデータセキュリティー機能を提供します。製薬会社の顧客、原子力発電所の計数室、商業用放射線化学実験室はすべて、Apex-Guardソフトウェアが提供する追加のセキュリティー層および監査サポート文書の恩恵を受けます。 この重要な製品をApex-Gamma™ソフトウェアファミリーの他の製品と同時に市場に投入できることを嬉しく思います」

この新製品はApex-GammaとGenieのソフトウェアパッケージをベースにしており、Mirionの従来のスペクトロスコピー製品にサブスクリプションベースの価格設定モデルと電子ソフトウェアライセンスという2つの重要な機能強化が施されています」

James Cocksは次のように続けます。「Apex-Guardソフトウェアのサブスクリプションベースのモデルにより、お客様は常に最新バージョンを使用してコンプライアンスへの準拠とセキュリティー脅威に対するメンテナンスを確保できます。一方、Mirionは1回限りの取引ではなくお客様と長期的なパートナーシップを構築できます。 電子ソフトウェアライセンスは、USBハードウェアのインストールを置き換えることで、お客様のプロセスも大幅に改善します」

Apex-Guardソフトウェアは、顧客の既存の検査室手順に統合することで、コンプライアンス基準の達成をより容易かつ実現可能にします。

Mirionは、特定の規制当局の承認を含む完了条件を満たすことを条件として、GS Acquisition Holdings Corp II(NYSE: GSAH)との企業結合を完了し、2021年後半に上場企業となる予定です。

Apex-Guardソフトウェアの詳細については、https://www.mirion.com/products/apex-guard-lab-productivity-suiteをご覧ください。

Mirionについて

Mirion Technologiesは、原子力、防衛、医療、研究の各最終市場向けに検出、測定、分析、監視ソリューションを提供する主要プロバイダーです。当社は、電離放射線に関する卓越した知識を人類の生活を向上させるために役立てることを目指しています。当社の最終市場の多くは、厳格な規制基準、設計資格、動作要件を満たすことがあることを特徴としています。 アトランタ(米国ジョージア州)に本社を置くMirionは、約2,500人の従業員を擁し、13カ国で事業を展開しています。詳細、およびMirionの最新ニュースとコンテンツについては、Mirion.comをご覧ください。現在、MirionはCharterhouse Capital Partners, LLPの投資先企業です。

GSAHについて

GS Acquisition Holdings Corp II(NYSE: GSAH)は、1つまたは複数の企業との合併、株式購入、または同様の企業結合を目的として設立された特別買収目的会社です。同社は、The Goldman Sachs Groupの関連会社がスポンサーとなっており、2020年6月、GSAHは新規株式公開を完了し投資家から7億5,000万ドルを調達しました。

将来の見通しに関する記述

本プレスリリースには1995年の米国私募証券訴訟改革法(Private Securities Litigation Reform Act of 1995)上の意味における「将来の見通しに関する記述」が含まれています。将来の見通しに関する記述には、将来の業績予想、財務状況、潜在的な取引の財務的影響、潜在的な取引および第三者割当増資の完了条件の充足、潜在的な取引に関連するGSAHの一般株主による償還の水準および購入価格の調整、潜在的な取引の完了時期、潜在的な取引後の結合企業の予想されるプロフォーマ企業価値と調整後EBITDA、潜在的な取引後の結合企業の予想される株主の所有比率、潜在的な取引に関連するものを含めた事業戦略、計画および将来の事業に関する経営陣の目標が含まれますが、これらに限定されるものではありません。そのような記述は、歴史的事実または現在の事実とは厳密に関連していないという事実によって識別することができます。本プレスリリースで使用されている「プロフォーマ」、「予想する」、「確信する」、「継続する」、「場合がある」、「推定する」、「期待する」、「意図する」、「可能性が高い」、「かもしれない」、「計画する」、「可能性がある」、「潜在的な」、「予測する」、「予見する」、「はずである」、「努力する」、「だろう」などの表現は、将来の見通しに関する記述を特定する可能性がありますが、これらの表現がないからといって、その記述が将来の見通しに関する記述ではないことを意味するものではありません。GSAHまたはMirionが潜在的な取引に関連するものを含め、戦略または計画について説明する場合、予測、予想、将来の見通しに関する記述を行っています。 このような記述は、GSAHまたはMirionの経営陣の信念、仮定、および現在入手可能な情報に基づいています。

これらの将来の見通しに関する記述には、実際の結果が予想される結果と大きく異なる可能性がある重大なリスクと不確実性が含まれています。 これらの要因のほとんどは、GSAHおよびMirionのコントロールの及ばないものであり、予測することは困難です。このような差異を生じさせる要因には次のものが含まれますが、これらに限定されません。(1)潜在的な取引を完了するGSAHの能力、つまりGSAHが潜在的な取引、その他初期の企業結合を完了しないかどうか、(2)GSAHの株主による承認に関連したものを含め、潜在的な取引の条件に対する同意または放棄(該当する場合)、(3)ニューヨーク証券取引所において、企業結合の企業の有価証券の上場を維持する能力、(4)第三者割当増資を完了する能力の欠如、(5)ここに記載された取引の発表および完了の結果として、提案された取引がGSAHまたはMirionの現在の計画および事業の中断を招くリスク、(6)提案された取引から期待される利益を認識する能力。これはとりわけ競争、企業結合した会社が成長し利益を上げながら成長を管理する能力、顧客や供給業者との関係を維持する能力、経営陣や主要従業員を維持する能力によって影響を受ける可能性があります、)企業結合により期待される利益を認識する能力。これはとりわけ競争、企業結合した会社が成長し利益を上げながら成長を管理する能力、顧客や供給業者との関係を維持する能力、経営陣や主要従業員を維持する能力によって影響を受ける可能性があります、(7)提案された取引に関連する費用、(8)適用される法律または規制の変更、取得の遅延、不利な条件、または潜在的な取引を完了するために必要な規制当局の承認を得ることができないこと、 (9)GSAHおよびMirionが、その他の経済、事業、および競争要因から不利な影響を受ける可能性。(10)潜在的な取引の発表後、GSAH、Mirion、またはそれぞれの取締役もしくは役員に対して提起される可能性のある法的措置の結果、(11)予想されるプロフォーマ業績、業績予測、基本となる前提を実現できないこと(株主の償還見込み、購入価格およびその他の調整額に関するものを含む)、(12)COVID-19パンデミックによる影響を含む、将来の世界、地域、または地方の政治、市場、社会情勢、および(13)GSAHの予備的委任状(その中の「リスク要因」に記載されているものを含む)、およびGSAHが米国証券取引委員会(SEC)に提出した、または提出予定のその他文書に随時記載されているその他のリスクおよび不確実性。

本リリースに含まれる将来の見通しに関する記述は、本リリースの日付時点のものです。GSAHおよびMirionは、本プレスリリースの日付以降の状況や出来事を反映して、将来の見通しに関する記述を更新または修正する義務を負いません。新たなリスクおよび不確実性については、SECに提出するGSAHの報告書で特定および説明され、これらはSECのウェブサイト(https://www.sec.gov)で確認することができます。

取引に関する追加情報とその入手先

提案されている企業結合に関連して、GSAHはフォームS-4による登録届出書をSECに提出しました。フォームS-4には、フォームS-4に記載されている通り、本企業結合およびその他の事項に関するGSAHの株主による議決権行使のための委任状勧誘に関連して、GSAHの普通株式の保有者に配布される委任状が含まれています。また、提案されている企業結合の完了に関連して発行される募集株式に関するMirionの案内も含まれます。 GSAHとMirionは、投資家、株主、その他の利害関係者の皆様に対し、委任状/案内を含むフォームS-4、および提案されている企業結合に関連してSECに提出されたその他の文書を一読されるよう強くお勧めします。これらの資料には、GSAH、Mirion、および提案されている企業結合に関する重要な情報が含まれています。 フォームS-4が有効であると承認された後、最終的な委任状/目論見書が、提案されている企業結合に関するする議決権行使のために設定される基準日時点のGSAHの株主に郵送されます。 また、GSAHの株主は、SECのウェブサイト(http://www.sec.gov)または[email protected]宛に請求することで、当該文書の写しを入手可能になり次第、無料で入手することができます。

勧誘の参加者

GSAHおよびMirion、ならびにそれぞれの取締役および役員は、提案されている企業結合に関連してGSAH株主の委任状勧誘の参加者とみなされる可能性があります。GSAHの株主およびその他の利害関係者は、2021年5月17日にSECに提出されたGSAHの2020年12月31日を期末とする会計年度の年次報告書(フォーム10-K/A)において、GSAHの取締役および役員に関するより詳細な情報を無料で入手できます。

SEC規則により、提案されている企業結合および臨時株主総会で議決権を行使するその他の事項に関連してGSAHの株主に対する委任状勧誘の参加者とみなされる可能性のある人物に関する情報は、入手可能になり次第、提案されている企業結合の委任状/案内に記載されます。委任状勧誘における参加者の利害に関する新たな情報は、GSAHがSECに提出した委任状/案内に記載されています。

投資家向けお問い合わせは、以下にお問い合わせください。

GS Acquisition Holdings Corp II メールにてご連絡

ください:[email protected]

メディア向けお問い合わせは、以下にお問い合わせください。

Phil Denning/Nora Flaherty

E [email protected]

Leslie Shribman Gol

dman Sachs & Co.LLC

T +1 212-902-5400