MIRION veröffentlicht die Gammaspektroskopiesoftware Apex-Guard™ für regulierte Zählräume

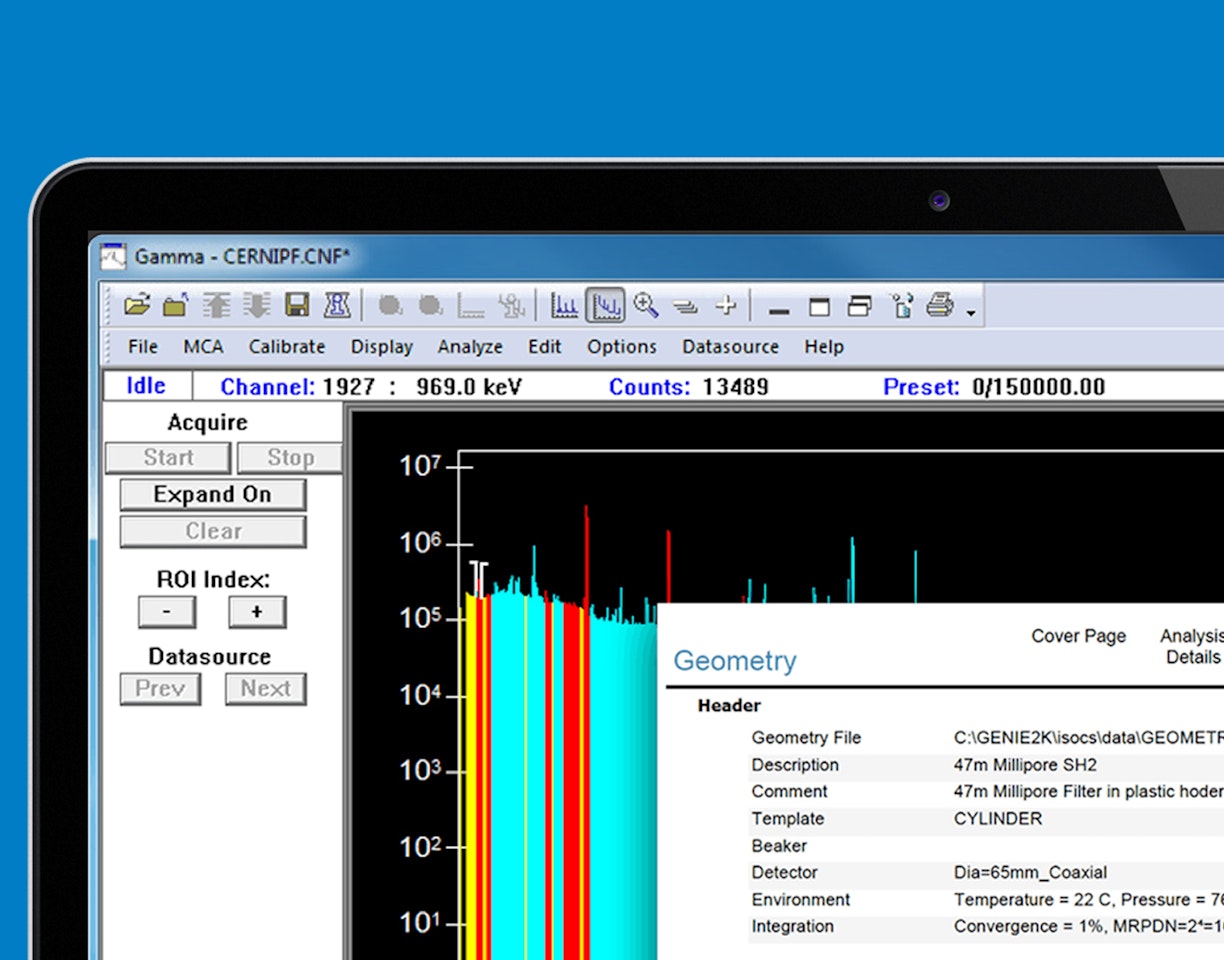

Atlanta, GA – 15. September 2021 – MIRION Technologies, Inc. („MIRION“), ein führender Anbieter von Detektions-, Mess-, Analyse- und Überwachungslösungen für die Endmärkte in den Bereichen Nukleartechnologie, Verteidigung, Medizin und Forschung, hat heute die Veröffentlichung seiner neuen Software Apex-Guard bekannt gegeben, einer spannenden Ergänzung zur Apex-Gamma™ Lab Productivity Suite von MIRION.

Die Software Apex-Guard bietet den Benutzern erhöhte Sicherheit und Datenintegrität und sie ist besonders für pharmazeutische Kunden von Vorteil, die sich an die Vorschriften zur Laborkonformität aus Title 21 CFR Part 11 der United States Food and Drug Administration halten müssen. Zu den wichtigsten Funktionen gehören rollenbasierte Sicherheitsfunktionen mit Windows-Authentifizierung, automatisch zeitgesteuerte Abmeldungen, erhöhte Sicherheit bei der Verwaltung der Berechtigungen zur Dateibearbeitung, verbesserte Prüfprotokolle und digitale Signaturen.

„Die Software Apex-Guard schließt eine Marktlücke, indem sie Pharmaziekunden dabei unterstützt, die Anforderungen aus Title 21 CFR Part 11 zu erfüllen und gleichzeitig rundum robuste Datensicherheitsfunktionen bietet“, sagt James Cocks, Präsident des MIRION-Geschäftsbereichs DMD in Nord- und Südamerika. „Pharmakunden, Zählräume für Kernkraftwerke und kommerzielle Radiochemielabore werden von der zusätzlichen Sicherheitsschicht und den für jedes Audit willkommenen Dokumentationsfunktionen der Apex-Guard-Software profitieren. Es ist uns eine Freude, dieses bedeutende Produkt zusammen mit dem Rest unserer Lab Productivity Suite Apex-Gamma™ auf den Markt zu bringen.“

Das neue Produkt baut auf den Softwarepaketen Apex-Gamma und Genie auf und es bringt zwei entscheidende Verbesserungen gegenüber den bisherigen Spektroskopieprodukten von MIRION: abonnementbasierte Preismodelle und elektronische Softwarelizenzierung.

„Dank dem Subskriptionsmodell der Software Apex-Guard halten die Kunden ihre Software automatisch auf dem neuesten Stand. Das gewährleistet die kontinuierliche Erfüllung aller Vorschriften und einen stets aktuellen Schutz gegen Sicherheitsbedrohungen. Zugleich kann MIRION sein System auf der Grundlage langfristiger Partnerschaften weiterentwickeln, statt ständig Einzelvereinbarungen zu schließen“, so James Cocks weiter. „Die elektronische Softwarelizenzierung wird den Nutzungsprozess für unsere Kunden erheblich verbessern, da die Installation über USB-Hardware entfällt.“

Wenn die Software Apex-Guard in die bestehenden Laborverfahren des Kunden integriert wird, macht sie die Einhaltung der Compliance-Standards einfacher und realistischer.

MIRION wird diese Fusion mit der GS Acquisition Holdings Corp II (NYSE: GSAH) abwickeln und in der zweiten Hälfte des Jahres 2021 ein börsennotiertes Unternehmen werden, vorbehaltlich der Erfüllung aller Anforderungen an den Abschluss dieser Transaktion und des Erhalts der einschlägigen behördlichen Genehmigungen.

Weitere Informationen zur Software Apex-Guard finden Sie auf https://www.mirion.com/products/apex-guard-lab-productivity-suite

Über MIRION

MIRION Technologies ist ein führender Anbieter von Detektions-, Mess-, Analyse- und Überwachungslösungen für die Endmärkte in den Bereichen Nukleartechnik, Verteidigung, Medizin und Forschung. Ziel unseres Unternehmens ist es, unsere hervorragenden Kenntnisse über ionisierende Strahlung für das Wohl der Menschheit einzusetzen. Viele der Endmärkte des Unternehmens sind durch die Notwendigkeit geprägt, strenge regulatorische Standards, Anforderungen an das Design und betriebliche Auflagen zu erfüllen. MIRION hat seinen Hauptsitz in Atlanta (US-Bundesstaat Georgia), beschäftigt rund 2.500 Mitarbeiter und ist in 13 Ländern tätig. Weitere Informationen sowie die neuesten Nachrichten und Inhalte von MIRION finden Sie auf MIRION.com. MIRION ist gegenwärtig ein Portfoliounternehmen von Charterhouse Capital Partners, LLP.

Über GSAH

Die GS Acquisition Holdings Corp II (NYSE: GSAH) ist eine zweckgebundene Übernahmegesellschaft, die zu dem Zweck gegründet wurde, eine Fusion, einen Aktienkauf oder eine ähnliche Form von Geschäftszusammenschluss mit einem oder mehreren involvierten Unternehmen abzuwickeln. Das Unternehmen wird von einer Tochtergesellschaft der Goldman Sachs Group, Inc. fremdfinanziert. Im Juni 2020 erzielte GSAH bei seinem Gang an die Börse Investitionen in Höhe von 750 Millionen US-Dollar.

Zukunftsgerichtete Aussagen

Vorliegende Pressemitteilung enthält „zukunftsgerichtete Aussagen“ im Sinne des Private Securities Litigation Reform Act von 1995. Zukunftsgerichtete Aussagen umfassen unter anderem Aussagen zur erwarteten zukünftigen Entwicklung der Finanzen, der Finanzlage und der finanziellen Auswirkungen der potenziellen Transaktion sowie zur Erfüllung der für den Abschluss der potenziellen Transaktion und der Privatplazierung erforderlichen Bedingungen, zur Höhe der Aktienrückerwerbe durch die GSAH Aktionäre und die Kaufpreisanpassungen im Zusammenhang mit der potenziellen Transaktion, Aussagen zur zeitlichen Abwicklung der potenziellen Transaktion, zum erwarteten Pro-forma-Unternehmenswert und zum bereinigten EBITDA des zusammengeschlossenen Unternehmens nach Abschluss der potenziellen Transaktion, Aussagen zum erwarteten Anteil der Aktionäre am zusammengeschlossenen Unternehmen nach Abschluss der potenziellen Transaktion sowie zur Geschäftsstrategie, den Plänen und den Zielen des Managements für die zukünftigen Aktivitäten, auch in Bezug auf die potenzielle Transaktion. Solche Aussagen lassen sich daran erkennen, dass sie sich nicht streng auf zurückliegende oder aktuelle Fakten beziehen. Ausdrücke wie „pro forma“, „erwarten“, „glauben“, „fortsetzen“, „könnten“, „schätzen“, „erwarten“, „beabsichtigen“, „können“, „planen“, „potenziell“, „vorhersagen“, „projizieren“, „sollten“, „streben“, „würde“ und ähnliche Begriffe können in dieser Pressemitteilung zukunftsgerichtete Aussagen kenntlich machen. Das Fehlen solcher Ausdrücke bedeutet jedoch nicht, dass eine Aussage nicht zukunftsgerichtet ist. Wenn GSAH oder MIRION ihre Strategien oder Pläne erörtern, auch wenn sie sich auf die potenzielle Transaktion beziehen, geben die Unternehmen Prognosen ab, sie machen Vorhersagen und zukunftsgerichtete Aussagen. Solche Aussagen basieren auf den Überzeugungen des Managements von GSAH oder MIRION sowie auf den Annahmen und Informationen, die dem Management von GSAH oder MIRION zum gegenwärtigen Zeitpunkt verfügbar sind.

Diese zukunftsgerichteten Aussagen unterliegen erheblichen Risiken und Unsicherheiten, die dazu führen können, dass die tatsächlichen Ergebnisse wesentlich von den erwarteten abweichen können. Die meisten dieser Faktoren liegen außerhalb der Kontrolle von GSAH und MIRION und sind schwer vorherzusagen. Solche Abweichungen können unter anderem durch folgende Faktoren verursacht werden: (1) die Fähigkeit von GSAH, die potenzielle Transaktion abzuschließen, oder – wenn GSAH die potenzielle Transaktion nicht abschließt – die Fähigkeit, eine sonstige Form von Fusion durchzuführen; (2) die Erfüllung oder gegebenenfalls ein Verzicht auf die Erfüllung der Bedingungen für die potenzielle Transaktion, einschließlich der Genehmigung durch die Aktionäre von GSAH; (3) die Möglichkeit, die Anteile des zusammengeschlossenen Unternehmens an der New Yorker Börse notieren zu lassen; (4) die Unmöglichkeit, die Privatplatzierung abzuschließen; (5) das Risiko, dass die geplante Transaktion aktuelle Planung und den Betrieb von GSAH oder MIRION stört oder unterbricht, ausgelöst durch die Ankündigung und den Abschluss der hier beschriebenen Transaktion; (6) die Fähigkeit, in der Praxis die zu erwartenden Vorteile zu erkennen, die sich aus der angestrebten Transaktion ergeben, was unter anderem beeinflusst werden kann vom Wettbewerb sowie von der Fähigkeit des zusammengeführten Unternehmens, weiter zu wachsen und dieses Wachstum gewinnbringend zu managen, die Beziehungen zu Kunden und Zulieferern aufrechtzuerhalten sowie das Management und die wichtigsten Mitarbeiter an sich zu binden; (7) die Kosten im Zusammenhang mit der geplanten Transaktion; (8) Änderungen geltender Gesetze oder Vorschriften sowie Verzögerungen bei der Erlangung der für den Abschluss der potenziellen Transaktion erforderlichen, regulatorischen Zulassungen bzw. in den Zulassungen enthaltene, widrige Bedingungen oder die Unmöglichkeit des Erlangens der besagten Zulassungen. (9) die Möglichkeit, dass GSAH und MIRION durch andere Faktoren wirtschaftlicher, geschäftlicher oder wettbewerblicher Natur beeinträchtigt werden; (10) das Ergebnis eventueller rechtlicher Verfahren, die nach der Ankündigung der potenziellen Transaktion gegen GSAH, MIRION, ein Vorstandsmitglied oder eine Führungskraft eines des Unternehmens angestrengt werden könnten; (11) das Verfehlen der erwarteten Pro-forma-Ergebnisse oder Projektionen und eine Nichterfüllung der zugrunde liegenden Annahmen, einschließlich Annahmen zu den geschätzten Aktienrückkäufe durch die Gesellschafter, zum Kaufpreis oder zu sonstigen Faktoren; (12) die zukünftigen globalen, regionalen oder lokalen politischen, gesellschaftlichen oder Marktbedingungen, bedingt etwa durch die COVID-19-Pandemie; und (13) sonstige Risiken und Unsicherheiten, die bei Bedarf in die vorläufige Bevollmächtigung von GSAH aufgenommen werden können, unter anderem unter den dort aufgeführten „Risikofaktoren“, aber auch in sonstige Dokumente, die von GSAH bei der Aufsichtsbehörde Security Exchange Commisssion (SEC) hinterlegt werden.

Zukunftsgerichtete Aussagen in vorliegender Pressemitteilung gelten nur zum Datum dieser Pressemitteilung. Weder GSAH noch MIRION sind verpflichtet, ihre zukunftsgerichteten Aussagen zu aktualisieren, um Ereignisse oder Umstände nach dem Datum dieser Pressemitteilung zu berücksichtigen. Weitere Risiken und Unsicherheiten werden in den Berichten von MIRION benannt und erörtert, die das Unternehmen bei der SEC hinterlegt hat und die auf der Website der SEC unter http://www.sec.gov verfügbar sind.

Zusätzliche Informationen zur Transaktion und deren Zugänglichkeit

Im Zusammenhang mit dem geplanten Unternehmenszusammenschluss wurde von GSAH bei der SEC per Formular S-4 eine Registrierungserklärung eingereicht. Formular S-4 enthält eine Bevollmächtigungserklärung, die im Zusammenhang mit dem geplanten Geschäftszusammenschluss und den sonstigen in Formular S-4 beschriebenen Angelegenheiten zur Verteilung an die Inhaber der Stammaktien von GSAH bestimmt ist, sowie weiterhin einen Prospekt von MIRION für sein Emissionsangebot im Zusammenhang mit dem geplanten Geschäftszusammenschluss. GSAH und MIRION fordern die Investoren, Aktionäre und sonstigen interessierten Personen auf, das Formular S-4 einschließlich der Vollmachtserklärung/des Prospekts sowie die sonstigen Dokumente zu lesen, die bei der SEC im Zusammenhang mit dem geplanten Geschäftszusammenschluss eingereicht wurden. Dieses Material wird wichtige Informationen über GSAH, MIRION und den geplanten Geschäftszusammenschluss enthalten. Nach der Bestätigung des Formulars S-4 durch die zuständige Behörde werden die/der endgültige Vollmachtserklärung/Prospekt zu einem festzulegenden Datum an die Aktionäre von GSAH versandt, damit sie über den geplanten Geschäftszusammenschluss abstimmen können. Die Aktionäre von GSAH erhalten kostenlose Exemplare besagter Dokumente auf der Website der SEC unter http://www.sec.gov oder per Anfrage an [email protected].

Teilnahme am Übernahmeangebot

GSAH und MIRION sowie deren Geschäftsführungsmitglieder und leitende Angestellte können im Zusammenhang mit der Einholung der Vollmachten der GSAH-Aktionäre als Teilnehmer an dem geplanten Unternehmenszusammenschluss erachtet werden. Die Aktionäre von GSAH und andere Interessenten können sich kostenlos nähere Informationen zur Geschäftsführung und zu den leitenden Angestellten von GSAH zukommen lassen und dazu den GSAH-Jahresbericht auf Formular 10-K/A für das am 31. Dezember 2020 endende Geschäftsjahr herunterladen, der am 17. Mai 2021 bei der SEC vorgelegt wurde.

Informationen zu den Personen, die nach den Regeln der SEC bei der Einholung von Vollmachten bei den Aktionären von GSAH im Zusammenhang mit dem geplanten Geschäftszusammenschluss und den sonstigen Angelegenheiten, über die bei der Sonderversammlung abgestimmt werden soll, als Teilnehmer zu erachten sind, sind in der Vollmachtserklärung/dem Prospekt zum geplanten Geschäftszusammenschluss enthalten. Zusätzliche Informationen zu den Interessen der Teilnehmer am geplanten Geschäftszusammenschluss bei der Einholung der Vollmachten sind in der Vollmachtserklärung/dem Prospekt enthalten, das GSAH bei der SEC eingereicht hat.

Für Investorenanfragen kontaktieren Sie bitte:

GS Acquisition Holdings Corp II

E-Mails bitte an: [email protected]

Für Medienanfragen kontaktieren Sie bitte:

Phil Denning/Nora Flaherty

E [email protected]

Leslie Shribman

Goldman Sachs & Co. LLC

T +1 212-902-5400